Акции компании лидера в золотодобыче ПАО «Полюс»

Золото, как вечный актив периодически напоминает о себе. За ростом цены на золото всегда выступает страх перед чем либо, поднимающимся на финансовом горизонте. Новелла нынешнего момента - фундаментальность причин глобальной озабоченности.

США, распоряжаясь печатным станком главной мировой резервной валюты, накопили огромный долг и не думают на этом останавливаться. Темпы роста долга даже увеличиваются.

К тому же, должник напрочь лишён скромности и ведёт себя, как слон в посудной лавке: конфискует доллары у целых стран, хмурит брови и выметает брэндированной "демократической" метлой неугодных из долларовой финансовой системы, ограничивает взаиморасчёты этой валютой по национальному или географическому признаку. Всеми действиями показывает, что у властей США абонемент "Можно всё".

И вот, каждый маломальский экономический субъект и "субъектик", и даже целые страны из числа "правильных" для долларовой системы, начинают примерять на себя всякие потенциальные "конфискации", "заморозки" и возможные "ограничения". И в итоге размышлений приходят к выводу, что для сохранения фондов серьёзных размеров, существует не так уж много независимых вариантов. И золото, имеющее существенные недостатки, всё же является одной из самых достойных альтернатив для сохранения более менее независимых фондов.

В этой статье нет задачи всесторонне рассматривать золото, как инвестиционный инструмент. Но, об инвестиционной "себестоимости" золота нужно упомянуть. С этим вопросом не всё так просто. Перед покупкой золота нужно заранее представлять:

- где его хранить и сколько это стоит;

- сколько потеряешь, если золото утратит товарный вид, например, на слитке появится царапина;

- каков спрэд при покупке и продаже золота и сколько в среднем времени уходит на его "закрытие".

Вопросов больше, но выше перечисленные так и шепчут: "Главная особенность золота, как инвестиционного инструмента - это полное отсутствие положительного денежного потока". Причём, денежный поток в золоте есть. Но, он всегда отрицательный. Здесь не приходится уповать на купонный, дивидендный доходы. Есть только комиссии и спрэды, которые живут только за счёт кошелька инвестора.

Покупка акций компаний золотодобытчиков

Чтобы зарабатывать именно на золоте, как инструменте, нужно быть ему очень преданным и терпеть постоянные операционные издержки. Но, есть и другой способ зарабатывать на золоте. Не проявляя собачьей преданности к металлу и при этом более гибко использовать свои фонды. Это вложение в компании, добывающие золото. Рынок золота огромен, металл используется в:

- инвестиционных целях;

- потребительских целях (ювелирный рынок).

- промышленных целях;

При инвестициях в акции золото добывающих предприятий происходит именно инвестиционный процесс, который ориентирован на положительный денежный поток от бизнеса предприятий. В этом случае инвестору не нужно ловить рост курса золота. Для устойчивой прибыли предприятию достаточно, чтобы цена на металл держалась высоко. Тогда компания сможет делиться с инвесторами прибылью при помощи дивидендов или за счёт роста курса своих акций. Например, выкупая их с рынка или инвестируя в расширение мощностей.

Компания ПАО "Полюс"

Итак, отталкиваясь от выше сказанного можно сделать смелое утверждение:

Покупка золота - это простая финансовая операция или приобретение финансового инструмента. И по сути не является инвестированием.

Покупка акций золотодобытчика - это инвестиция в денежный поток компании. И инвестору остаётся только спрогнозировать будет ли у компании этот самый денежный поток или нет, чтобы делиться со своим миноритарным акционером.

Применительно к крупнейшему Российскому холдингу ПАО "Полюс", можно наблюдать следующую картину:

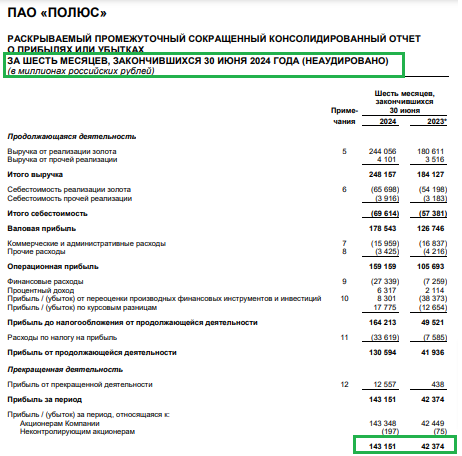

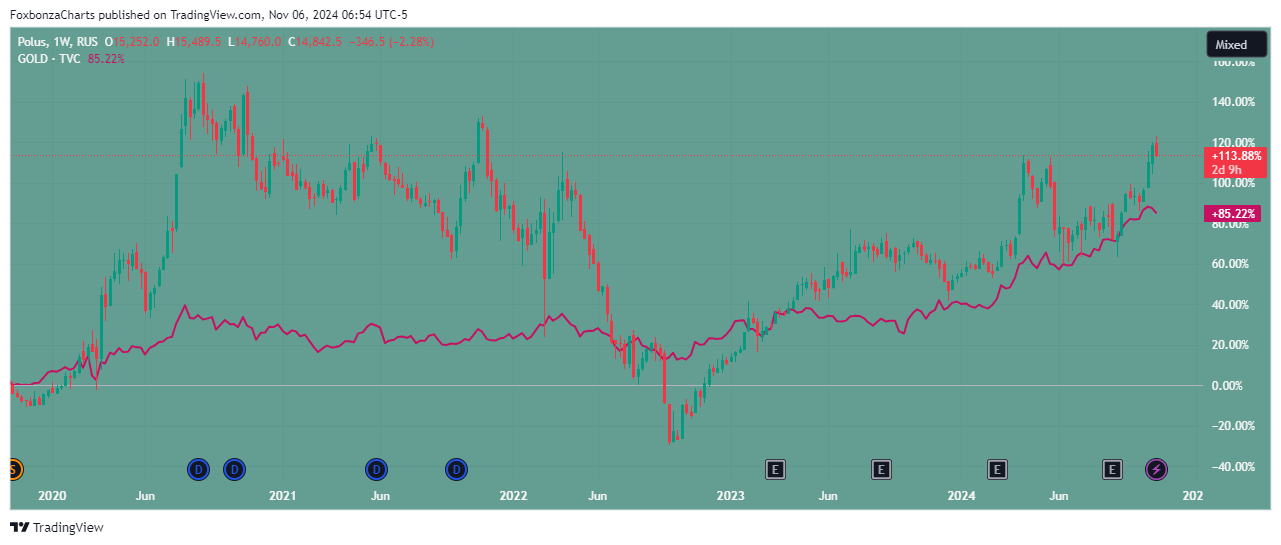

- За последние 5 лет стоимость акций ПАО «Полюс» PLZL на Московской бирже увеличилась на +113%.

- При этом цена золота за тот же период поднялась на +85%.

График акций Полюс и цен на золото в долларах США за период 5 лет

Финансовая результаты

С середины 2020 года цена на золото расположилась в коридоре от 1700 до 2000$ за унцию. Это высокая планка была пробита в 2024 году и такое положение дел на рынке даёт возможность золотодобытчикам показывать высокую рентабельность своей операционной деятельности по валовой прибыли:

Рентабельность по скорректированному показателю EBITDA

- 2021 - 71%;

- 2022 - 61%;

- 2023 - 72%.

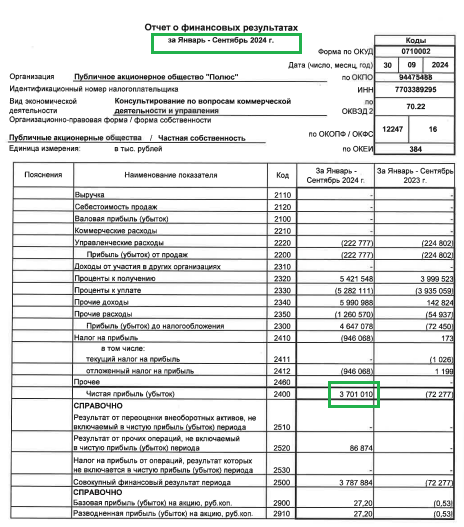

Чистая прибыль

После убытков в 2022 году компания показала прибыль в 2023 году. Текущий год обещает стать одним из самых успешных для «Полюса» за последние пять лет.

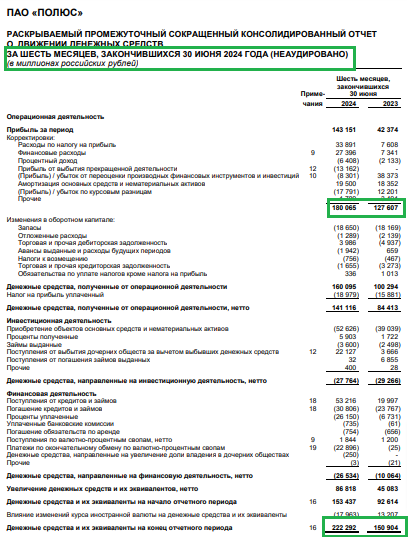

Помимо чистой прибыли, компания обладает сильным положительным денежным потоком.

Денежный поток

Дивиденды

Ожидается, что прогнозируемая выплата дивидендов за 2024 год составит 1648,21 рубля, что соответствует дивидендной доходности примерно 11%.

Спрос на золото

Для сохранения уровня спроса на золото есть, как за, так и против.

Покупки золота крупнейшими покупателями - центральными банками стран показывают снижение.

Возможное укрепление американского доллара - плохо для спроса на драгоценный металл.

Покупки золота мировыми центробанками

В третьем квартале 2024 года чистые покупки золота мировыми центральными банками уменьшились на -49% по сравнению с тем же периодом предыдущего года и на -8% относительно второго квартала текущего года. В общей сложности было приобретено 186 тонн драгоценного металла.

Причины снижения интереса к золоту связаны с ростом его стоимости, который начался ещё в марте. Некоторые банки даже начали продавать часть своих золотых резервов.

Однако несколько стран продолжали наращивать золотые запасы. Так, Национальный банк Польши купил дополнительно +42 тонны золота, стремясь увеличить долю этого металла в своих резервах до 20%. Венгрия также увеличила свои запасы золота до 110 тонн. Индия и Азербайджан тоже нарастили свои резервы на +13 и +12 тонн соответственно.

Укрепление американского доллара

Приход к власти Д.Трампа в США связывают с вероятными торгово - таможенными войнами между странами. Рост тарифов и ограничения в предложении на глобальных рынках вызовет инфляцию, которую центральные банк США (ФРС) будет гасить ростом ставки. Это скажется на росте курса доллара относительно других валют и на снижении привлекательности золота, как инвестиционного инструмента.

То есть, ожидается снижение цен на золото. Это может оказать негативное влияние на акции «Полюса». Часть аналитиков полагают, что такие акции могут показать худшие результаты по сравнению со средним рынком. Исходя из таких взглядов публикуются рекомендации рассмотреть возможность фиксации прибыли и перераспределения средств в другие российские компании.

Цена на золото находится на высоких уровнях

Однако, не стоит забывать, что золото уже несколько лет находится на высоких уровнях. А текущий уровень является рекордным. Поэтому, снижение цены на золото до просто "высоких" средних цен не критично ухудшит денежные потоки золотодобытчиков. К тому же, по мере снижения цен более активно золото начнут закупать центральные банки разных стран.

Акции Полюса значительно опережают рынок Московской биржи с начала 2024 года (линейный график ниже).

Небольшая справка о ПАО «Полюс»

ПАО «Полюс», занимающееся добычей золота исключительно в России, приближается к тройке мировых лидеров отрасли. В 2023 году компания добыла 90,3 тонны золота.

Мировые лидеры по добыче золота

- Newmont (США)

- Barrick Gold (Канада)

- Agnico Eagle Mines (Канада)

- Полюс (Россия)

Основные активы ПАО «Полюс»

Олимпиада

Тип разработки: открытый карьер

Местоположение: Красноярский край, Россия

Описание: Месторождение Олимпиада — крупнейший актив ПАО «Полюс». Здесь работают три фабрики с общей мощностью переработки 15 млн тонн руды в год. Для обработки сульфидных руд используется технология окисления BIONORD, разработанная компанией. Олимпиада вместе с Благодатным входит в состав Красноярского подразделения «Полюса» (АО «Полюс Красноярск»).

Основные показатели:

Добыча: 15,4 млн тонн руды/год

Перерабатывающая мощность: 32,4 млн тонн/год

Благодатное

Тип разработки: открытый карьер

Местоположение: Красноярский край (в 25 км от Олимпиады)

Описание: Благодатное — третий по величине актив «Полюса». Фабрика ЗИФ-4 начала работу в 2009 году, её мощность была увеличена с 6 до 9 млн тонн/год. В 2020 году началось строительство новой фабрики ЗИФ-5 с проектной мощностью 8 млн тонн/год. Планируется, что она выйдет на полную мощность к 2026 году, увеличив общую производительность до 17 млн тонн/год. Благодатное также входит в Красноярское подразделение «Полюса».

Основные показатели:

Добыча: 9,1 млн тонн/год

Перерабатывающие мощности: 12 млн тонн/год

Запасы: 25 млн унций золота

Ресурсы: 1 366 млн унций

Вернинское

Тип разработки: открытый карьер

Местонахождение: Бодайбинский район, Иркутская область

История: Промышленная эксплуатация началась в 2011 году. Было проведено четыре этапа расширения фабрики, что позволило увеличить её производительность на 60% — с 2,2 до 3,5 млн тонн/год.

Показатели:

Коэффициент извлечения: 90%

Добыча: 3,9 млн тонн/год

Мощность переработки: 3,6 млн тонн/год

Запасы: 14 млн унций золота

Куранах

Разработка: открытый карьер

Расположение: Алданский район, Республика Саха (Якутия)

Особенности: Разработка включает 11 месторождений, добыча золота ведётся уже более 55 лет. В настоящее время работы ведутся подразделением «Полюс Алдан». Были проведены три этапа расширения местной фабрики, увеличившей свою мощность с 3,9 до 6 млн тонн/год. Дополнительно в 2017 году начато использование технологии кучного выщелачивания с производительностью 1,5 млн тонн/год. Ведется расширение фабрики до 7,5 млн тонн/год.

Характеристики:

Годовая добыча: 7,8 млн тонн/год

Производительность: 7,7 млн тонн/год

Запасы: 14 млн унций

Ресурсы: 1 686 млн унций.